Mekari Insight

- SPT Badan adalah laporan tahunan wajib bagi badan usaha untuk memenuhi kewajiban pajaknya kepada negara.

- Pelaporan SPT Badan secara tepat waktu dan akurat mencerminkan kepatuhan pajak dan integritas perusahaan.

- Kini, pelaporan SPT Badan dapat lebih mudah dengan bantuan aplikasi pajak online.

Setiap Wajib Pajak badan punya kewajiban untuk melaporkan Surat Pemberitahuan Tahunan atau SPT Tahunan Badan.

SPT Badan maupun SPT Pribadi memiliki batas waktu pelaporan. Batas pelaporan SPT Badan adalah pada tanggal 30 April tahun pajak. Sementara itu, batas lapor SPT Pribadi adalah pada tanggal 31 Maret.

Melalui formulir SPT 1771, ada beberapa langkah yang harus Anda pahami terkait pelaporan SPT Badan. Apa saja langkah-langkahnya? Simak penjelasannya melalui artikel berikut ini.

Baca Juga: Rumus dan Cara Menghitung PPh Badan Terutang PerusahaanApa Itu SPT Badan

SPT Badan adalah Surat Pemberitahuan Tahunan yang wajib diisi oleh Wajib Pajak Badan. Dokumen ini berguna untuk melaporkan penghasilan, pajak yang telah tersetor, serta informasi harta dan kewajiban perusahaan.

Pelaporan SPT PPh Badan mencakup objek dan bukan objek pajak milik badan usaha. Seluruh proses ini harus berjalan sesuai dengan peraturan perpajakan yang berlaku di Indonesia.

Ketentuan pelaporan SPT PPh Badan tertuang dalam Undang-Undang KUP No. 28 Tahun 2007 dan Peraturan DJP No. 21/PJ/2009.

Setiap badan usaha wajib membuat laporan SPT PPh Badan sebagai bentuk kepatuhan terhadap peraturan perpajakan yang berlaku. Pelaporan ini menggunakan Formulir SPT 1771 yang pengisiannya benar dan lengkap.

Karena kompleksitas dan sensitivitas hukumnya, memahami apa itu SPT badan adalah langkah yang krusial bagi setiap perusahaan. Ini penting agar pelaporan SPT PPh badan perusahaan dapat berjalan dengan akurat dan sesuai regulasi.

Baca Juga: Wajib Pajak Harus Kenali dan Pahami Tentang SPT Masa PPh UnifikasiFungsi SPT Badan

SPT memiliki beberapa fungsi yang penting, baik bagi wajib pajak, pemotong pajak, maupun petugas pajak. Berikut adalah beberapa fungsi tersebut:

1. Pengusaha kena pajak (PKP)

SPT berfungsi sebagai alat untuk melaporkan dan mempertanggungjawabkan pembayaran pajak, khususnya pajak PPnBM dan PPN. Informasi mengenai pengkreditan PM (Pajak Masuk) terhadap PK (Pajak Keluaran) juga terdapat di dalamnya.

2. Pemotong pajak

Bukti bahwa pajak yang dipotong dari gaji karyawan telah dibayarkan. Ini merupakan tindakan pertanggungjawaban perusahaan terhadap pajak karyawan.

3. Petugas pajak

SPT digunakan sebagai alat untuk menguji kepatuhan wajib pajak terhadap peraturan perpajakan yang berlaku.

Selain itu, bisa menjadi bentuk pelaksanaan fungsi pengawasan oleh petugas pajak. Informasi yang terdapat dalam SPT berfungsi untuk memantau dan memastikan ketaatan wajib pajak terhadap peraturan pajak.

Setiap jenis pajak dilaporkan menggunakan formulir yang berbeda, tergantung pada jenis pajak yang dilaporkan. Apabila SPT tidak dilaporkan hingga batas waktu yang telah ditentukan, maka wajib pajak yang bersangkutan bisa dikenakan sanksi.

Sanksi terlambat atau tidak lapor SPT Badan

Berbicara soal sanksi, bagi wajib pajak yang belum melaporkan SPT Badan tahunan sampai batas waktu pelaporan yang telah ditentukan berakhir, maka wajib pajak tersebut akan menerima pemberitahuan yang berisi teguran dan kewajiban pajaknya, termasuk ketentuan denda yang dikenakan yang jumlahnya bervariasi.

Bagi wajib pajak pribadi yang tidak melaporkan SPT tahunan pajak penghasilannya, maka dikenakan denda sejumlah Rp100.000. Sedangkan yang tidak melaporkan SPT Badan tahunan, maka dikenakan denda sejumlah Rp1.000.000. Hal tersebut juga sudah tertulis di UU KUP Pasal 7 Ayat 1. Guna menghindari hal tersebut, silakan segera lakukan pelaporan ke KPP Pratama di kota Anda.

Baca Juga: Denda Telat Lapor SPT Tahunan Badan dan Cara MembayarnyaJenis pajak badan yang dilaporkan

Terdapat beberapa jenis pajak yang dimiliki SPT Badan, di antaranya yaitu di bawah ini:

a. Pasal 21 Pajak Penghasilan

Jenis Pajak Penghasilan Pasal 21 ini dikenakan terhadap seluruh Wajib Pajak Badan atas penghasilan yang diterima oleh setiap karyawan/ pegawainya. Pajak tersebut dipotong berdasarkan pajak progresif, yakni berdasarkan tarif pasal 17.

b. Pasal 26 Pajak Penghasilan

Jenis pajak penghasilan dengan pasal 26 ini merupakan PPh yang dikenakan atau dipotong atas penghasilan yang bersumber dari Indonesia yang diterima atau diperoleh Wajib Pajak luar negeri selain bentuk usaha tetap (BUT) di Indonesia.

Berdasarkan ketentuan, tarif umum PPh sebesar 20% sesuai pada pasal 26. Akan tetapi, tarif bisa berubah sewaktu-waktu mengikuti Persetujuan Penghindaran Pajak Berganda (P3B).

c. Pajak Pertambahan Nilai

Jenis pajak yang satu ini umum dikenakan untuk Badan Usaha yang telah diakui sebagai Pengusaha Kena Pajak atau biasa disebut PKP setelah melalui tahapan pengajuan dan memenuhi persyaratannya. Jenis pajak tersebut dikenakan untuk setiap transaksi pembelian dan penjualan yang kemudian dikenal juga dengan istilah Pajak Masukan dan Pajak Keluaran.

d. Pasal 25 Pajak Penghasilan

Jenis pajak penghasilan dengan pasal 25 ini merupakan angsuran pajak yang berasal dari jumlah pajak penghasilan terutang menurut SPT Tahunan PPh dikurangi PPh yang dipungut atau dipotong serta PPh yang dibayar atau berutang di luar negeri yang diperbolehkan untuk dikreditkan.

e. Pasal 29 Pajak Penghasilan

Sedangkan jenis pajak penghasilan pada pasal 29, saat jumlah pajak terutang suatu perusahaan dalam satu tahun pajak lebih besar dari jumlah kredit pajak yang telah dipungut atau dipotong oleh pihak lain dan yang telah disetor sendiri, maka nilai lebih pajak terutang tersebut atau pajak terutang dikurangi kredit pajak menghasilkan PPh Pasal 29. Pajak Penghasilan tersebut harus dibayarkan sebelum SPT Badan Tahunan PPh dilaporkan.

Baca Juga: PPh Pasal 29: Definisi, Contoh, Tarif dan Cara PembayaranKetentuan lapor SPT Badan Tahunan

Ada beberapa syarat yang harus Anda siapkan sebelum melaporkan SPT Badan, sebagai berikut:

a. Berkas dan dokumen

Dokumen atau berkas berupa SPT Badan yang memuat bukti pembayaran pajak tahunan yang disetorkan oleh sebuah Badan Usaha. Bukti dari SPT Badan tersebut wajib dilaporkan ke pihak Dirjen Pajak yang bisa dilakukan secara online.

Selain itu, Badan Usaha yang pembayar pajak, pemungut atau pemotong pajak, dan berorientasi pada profit, maka perlu melampirkan dokumen atau berkas seperti di bawah ini, sama pada saat melakukan lapor SPT Badan.

- Fotokopi dokumen atau berkas pendirian atau akta pendirian dan perubahan untuk Wajib Pajak Badan Dalam Negeri atau surat keterangan penunjukan dari kantor pusat bagi bentuk usaha tetap

- Fotokopi NPWP salah satu pengurus atau fotokopi paspor dan surat keterangan domisili atau tempat tinggal dari Pejabat Pemerintah Daerah minimal Lurah atau Kepala Desa dalam hal penanggung jawab Warga Negara Asing atau pendatang.

- Fotokopi dokumen atau berkas izin usaha atau kegiatan yang diterbitkan oleh instansi yang berwenang atau surat keterangan tempat kegiatan usaha dari Pejabat Pemerintah Daerah setidaknya Lurah atau Kepala Desa atau lembar tagihan bukti pembayaran listrik.

Bagi Badan yang tidak berorientasi pada profit, pengajuan kepemilikan NPWP akan dipenuhi apabila melampirkan fotokopi e-KTP salah satu pengurus badan atau organisasi dan surat keterangan domisili dari RT dan RW. Sedangkan untuk Badan yang hanya memiliki kewajiban perpajakan sebagai pemungut atau pemotong pajak, misalnya Joint Operation, maka syarat yang harus dipersiapkan adalah sebagai berikut:

- Fotokopi dokumen atau berkas Perjanjian Kerja Sama/ Akta Pendirian sebagai bentuk kerja sama operasi (Joint Operation).

- Fotokopi NPWP masing-masing anggota bentuk kerja sama operasi (Joint Operation) yang anggotanya diwajibkan untuk punya NPWP.

- Fotokopi surat keterangan domisili atau tempat tinggal dari Pejabat Pemerintah Daerah minimal setingkat Lurah atau Kepala Desa apabila penanggung jawabnya adalah WNA.

- Fotokopi dokumen atau berkas izin usaha atau kegiatan yang dikeluarkan oleh otoritas berwenang atau surat keterangan tempat kegiatan usaha dari Pejabat Pemerintah Daerah setidaknya tingkat Lurah atau Kepala Desa.

b. Dokumen atau berkas yang disiapkan saat mengisi SPT Badan

Kemudian, dokumen atau berkas umum yang harus atau wajib dipersiapkan untuk pengisian SPT Badan adalah di bawah ini:

- SPT Badan Tahunan PPh Badan 1771.

- SPT Badan Masa PPN yang di dalamnya termasuk seluruh Faktur Pajak masukan dan keluaran pada 1 tahun pajak tersebut.

- SPT Badan Masa Pasal 21 mulai dari awal hingga akhir tahun pajak.

- Bukti pemungutan atau pemotongan PPh Pasal 23 dalam 1 tahun pajak.

- Bukti pemungutan atau pemotongan PPh Pasal 22 dan Surat Setoran Pajak (SSP) Pasal 22 impor, dalam 1 tahun pajak.

- Bukti pemungutan atau pemotongan PPh Pasal 4 Ayat 2 dalam 1 tahun masa pajak.

- Bukti pembayaran PPh Pasal 25 dalam 1 tahun pajak

- Bukti pembayaran atas Surat Tagihan Pajak atau yang biasa disebut STP, PPh Pasal 25 dalam 1 tahun pajak.

c. Persiapan teknis untuk lapor SPT Badan

Selain harus mempersiapkan beberapa dokumen atau berkas seperti di atas, hak teknis yang harus disiapkan untuk melaporkan SPT Badan Tahunan PPh Badan adalah sebagai berikut:

1. Mempunyai EFIN pajak

WP atau Wajib Pajak harus membuat EFIN atau Electronic Filing Identification Number pajak terlebih dahulu di Kantor Pelayanan Pajak (KPP). EFIN adalah hal yang cukup krusial karena ini adalah nomor identitas elektronik WP atau Waiib Pajak saat melakukan pelaporan pajak melalui e-Filing pajak.

Untuk bisa membuat EFIN, WP atau Wajib Pajak harus mengunduh dan mengisi formulir yang sudah ditentukan, lalu dicetak. Formulir tersebut dibawa ke KPP bersama persyaratan dokumen atau berkas lainnya. Rangkaian proses tersebut dapat berjalan kurang dari sehari selama persyaratannya lengkap dan benar.

2. Aktivasi akun EFIN pajak

Setelah mendapatkan EFIN, WP atau Wajib Pajak bisa melakukan aktivasi EFIN itu di situs DJP Online. Selanjutnya, masukkan NPWP, EFIN pajak, dan email. Selanjutnya, mulailah lapor SPT Badan ataun SPT Pribadi.

Baca Juga: Cara Aktivasi EFIN Bagi Wajib PajakCara lapor SPT Badan Tahunan

Cara lapor pajak SPT Badan Tahunan secara umum ada 3 jenis, di antaranya yaitu secara offline, online, dan melalui pos. Lebih jelasnya silakan simak di bawah ini!

a. Lapor SPT Badan secara offline

Melaporkan SPT secara offline merupakan cara lapor SPT pajak konvensional, yaitu dengan datang langsung ke Kantor Pelayanan Pajak (KPP) Pratama yang ada di kota Anda. Sesampainya di sana, Anda akan diminta melengkapi formulir SPT Badan tahun dengan lengkap, jelas, dan benar.

Setelah diisi secara lengkap, berikan formulir tersebut kepada petugas. Setelah proses tersebut selesai, Wajib Pajak akan menerima bukti pelaporan yang sebaiknya disimpan seandainya nanti dibutuhkan kembali.

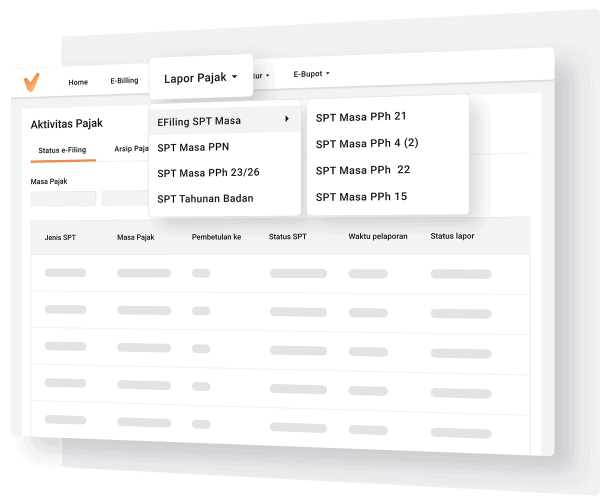

b. Lapor SPT Badan secara online

Saat ini Wajib Pajak bisa melaporkan SPT Badan tanpa harus repot-repot datang ke kantor pajak. Cara lapor SPT Badan secara online dengan mudah yaitu dengan cara mengakses halaman situs web dirjen pajak atau Anda juga dapat menggunakan software pajak online dari Mekari Klikpajak.

Akan tetapi,i sebelumnya Wajib Pajak harus memiliki EFIN atau Electronic Filing Identification Number yang bisa didapatkan dengan datang ke kantor pajak. Jangan lupa aktivasi akun Anda terlebih dahulu setelah mendapatkan EFIN dan lakukan pelaporan SPT Badan sesuai dengan langkah-langkah yang tertera pada halaman situs.

c. Lapor SPT Badan melalui pos

Bagi Wajib Pajak yang tinggal jauh dari kantor pajak, pelaporan SPT Badan bisa dilakukan melalui ekspedisi atau POS. Caranya cukup mudah, yaitu siapkan formulir SPT Badan tahunan Anda dan masukkan ke dalam amplop tertutup.

Kirimkan dokumen atau berkas tersebut ke KPP tempat Anda akan melaporkan pajak. Jangan lupa tempelkan lembar informasi yang bisa Anda unduh di situs web pajak pada bagian luar amplop.

Lalu, bagaimana apabila dokumen atau berkas sampai ke KPP lewat dari tanggal yang ditentukan?

Misal, lewat dari tanggal 31 Maret untuk wajib pajak pribadi dan 31 April untuk badan usaha. Anda tidak perlu khawatir karena pelaporan Anda tetap dihitung dari saat dokumen atau berkas dikirimkan (cap pos). Jadi, Anda tidak akan dikenakan denda apapun.

Kelola dan Lapor Pajak Badan Usaha Lebih Mudah dengan Aplikasi Pajak Online

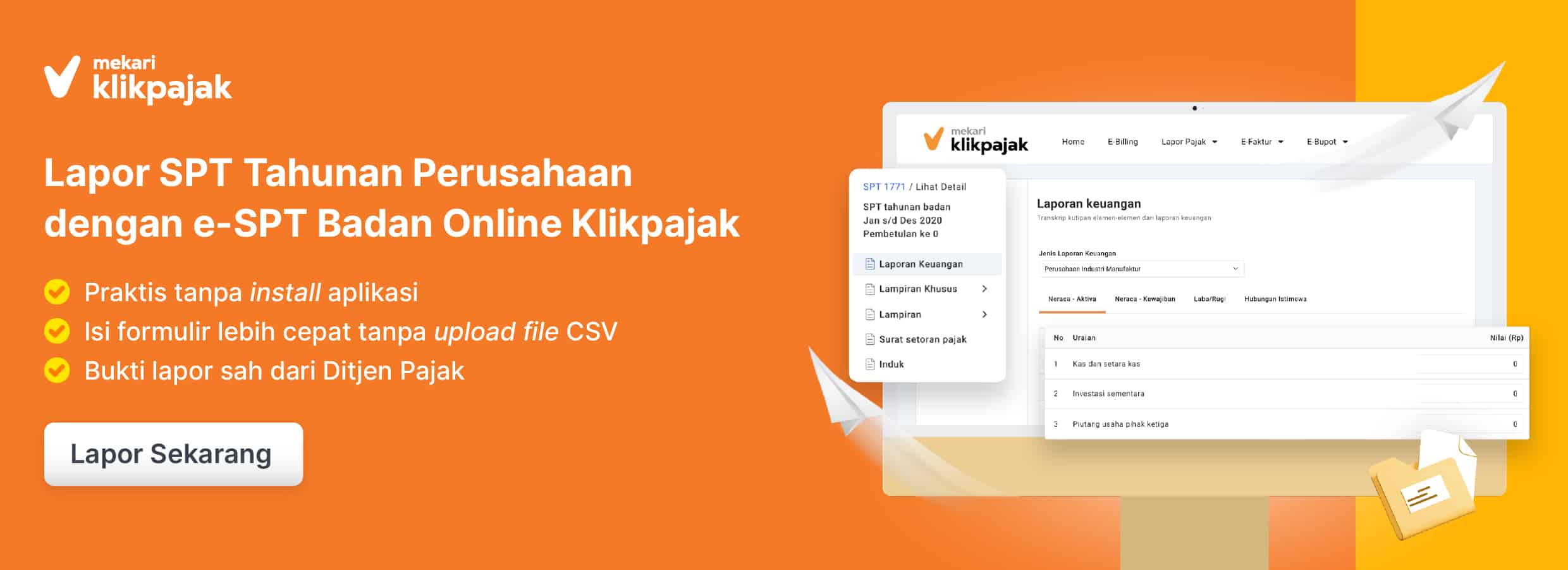

Membuat dan Melaporkan SPT badan memang terkesan kompleks dan rumit. Akan tetapi, proses yang rumit tersebut kini dapat menjadi lebih mudah dengan bantuan aplikasi pajak online seperti Mekari Klikpajak.

Mekari Klikpajak adalah Penyedia Jasa Aplikasi Perpajakan (PJAP) resmi mitra DJP yang menawarkan kemudahan untuk melaporkan SPT Badan perusahaan Anda.

Dengan fitur e-Filing, Anda dapat melaporkan SPT Tahunan Badan secara online, kapan saja dan di mana saja, tanpa perlu datang ke kantor pajak.

Tak hanya itu, Mekari Klikpajak juga memiliki fitur lain seperti e-faktur dan e-billing untuk mengelola pembayaran dan faktur Anda dengan mudah.

Tunggu apa lagi? Permudah proses pembayaran, pengelolaan, serta pelaporan pajak perusahaan Anda bersama Mekari Klikpajak.